只有在内部增长和外部增长两方面持之以恒构建核心竞争力和壁垒的公司,致力于效率优化和价值提升,才会成为市场最终的赢家。

经常有公寓创业者忧心忡忡问我,如果五年内冲不到公寓前几名,是不是就没机会了?我的回答是:当然不会,公寓才刚刚开始,离最终牌局还远的很呢,怎么可能现在就定输赢呢?

那么谁会成为最后的赢家呢?作为研究者,我并不能未卜先知,但我同时也认为,商业本身一定有最基本的规律,赢家一定有赢家的基因,虽然目前国内打法五花八门,把人看的眼花缭乱,各种模式似乎都有道理,都有机会。但这显然不是我们要的答案。

通过研究美国REITs的增长之路,我们似乎可以隐约观察到隐藏在其背后的成功密码:只有在内部增长和外部增长两方面持之以恒构建核心竞争力和壁垒的公司,致力于效率优化和价值提升,才会在经历大浪淘沙后独占鳌头,成为市场最终的赢家。

接下来我们就看看美国公寓REITs TOP5 这些企业,都在这两方面做了哪些事情?

一、内部增长:提升坪效,是公寓运营颠簸不破的永恒真理

对于公寓运营来说,提升坪效,是永恒的真理,谁能够创造最高的坪效,谁就是最终市场的赢家。而坪效,无非围绕两个方面:一是怎么尽可能提升收入,二是如何尽可能降低成本。

1、如何提升收入?

对于美国公寓REITs来说,提升收入核心是两方面:一个是往硬的方向走,就是通过优化资产组合和物业翻新,提升建筑物的使用功能和居住价值,另一个就是往软的方向走,不断升级租客,提供更优的服务,获得更多可承担更高租金水平的高收入高质量的租客。

(1)优化资产组合,提升租金

像美国公寓REITs龙头EQR的增长之路就非常典型,在过去几年中,EQR已完成了其投资组合的重新定位,从进入门槛低/非核心市场到进入高壁垒/核心市场。自2005年以来,EQR已出售非核心城市的近168000套公寓;并购核心市场68000套公寓单位。

第一,剥离低收益资产、精简业务范围(2002-2012)。2003年后,EQR卖出成长性较差的老旧物业,进军租房需求旺盛的市场,相继进行了多项物业买卖交易,卖出很多二线城市资产,转换了市场范围。

第二,放弃非核心市场、聚焦核心市场 (2012-至今)。在过去的十年左右的时间,EQR从一个业务遍布50多个城市布局转化为聚焦六个沿海城市,实现了投资布局从低进入壁垒(非核心市场)到高进入壁垒(核心市场)的升级。

EQR主要收购在波士顿、纽约、南部加利福尼亚州(包括洛杉矶、奥兰治县、圣地亚哥和旧金山)、西雅图和华盛顿州的资产,同时退出亚特兰大、菲尼克斯、奥兰多和杰克逊维尔等市场,以便释放更多的资源去加大在核心市场的投资。例如,2013年,EQR出售大约15亿美元资产,包括27处价值约每套18.7万美元的公寓资产。2014年,EQR继续出售其在菲尼克斯和奥兰多的资产。

2016年,EQR进一步退出非核心市场,将重心放在核心市场。2016年初,EQR出售了在南佛罗里达州,丹佛州,科罗拉多、华盛顿州,西雅图和加利福尼亚州的约72个社区的23262套中高层和花园式公寓楼,价值约53.65亿美元。这使得其一方面可以充分享受核心区域资产升值回报,另一方面核心城市房价收入比远高于其他城市,购房门槛较高,也催生了更旺盛的租赁需求。

(2)物业翻新改造,提升租金

比如像美国规模最大的MAA,它的发展策略中就有很重要的一条,那就是通过楼宇美颜的“资产精装修”模式提升资产价值。

MAA在2005年开始针对老旧物业,主动进行升级改造。MAA会在关键目标市场,对现有的公寓社区进行大规模的改造升级。除了对公寓进行常规的基本保养和维护,专注于对内部设施进行全面改造和升级之外,MAA也会对外部的景观环境和便利设施进行优化和升级。MAA认为升级改造会使公寓社区环境更好,为住户提供更有吸引力的产品,而这会带来租金的显著上涨。在2016年,MAA重新装修了6812套公寓,平均成本为每套4478美元。这些重新装修的公寓的租金相比市场上同类的没有进行重新装修的公寓大约上涨9.8%。

(3)租客升级,提升租金

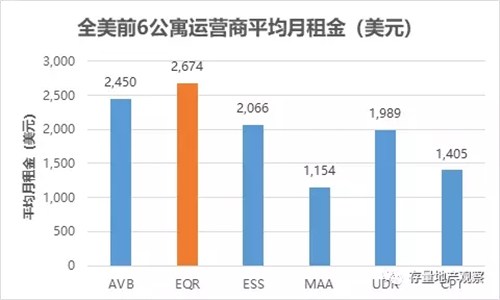

比如像美国龙头EQR,在客户定位上,EQR主要针对三类人群:人群基数大,注重体验感、消费能力强的千禧一代;不着急买房,没有小孩的单身人群;以及高学历,高素质,高收入的“三高”人群。这三类人群的租房需求很稳定,且支付能力强,能够承担较高水平的租金。我们从下图可以看出EQR的月租金水平是全美REITs里面最高的。

另外,针对这部分优质高端客户,提供优质服务,提升客户满意度也是必不可少的,但EQR更强调服务的本质,不舍本逐末。比如EQR的居住服务主打2个特点:第一,保证24小时服务;第二,快速响应,快速解决问题。主要体现在以下三个方面:

第一,保障客户居住满意度。租客在搬入新租的住房后,有30天时间去体验房子是否适合居住。如果租客感觉不满意,可以取消租约,并且只需支付居住天数的租金。或者EQR可以另外再帮助租户找到满意的住房。

第二,快速响应式服务。常规的服务主要包括:室内照明开关、插座、采暖、空调、热水器、冰箱、洗碗机、洗衣机、烘干机、垃圾处理,排水管道堵塞、漏水的管道装置和系统、门锁,窗锁,烟雾探测器和一氧化碳探测器。EQR的维修服务保证在48小时内完成。如果没有在48小时内解决,租客可以投诉,EQR收到投诉后,在维修要求被解决前,租客可以“免租金”作为补偿。

第三,在线沟通。利用技术手段,EQR可以让租客的“任何居住问题”都能通过移动端和网页端发送服务请求来完成。另外,租客可以在线支付租金。很大程度方便了租客,做到省时、安全、方便、快捷。

总而言之,EQR的居住服务主要特点就是方便和快捷,以轻酒店化的居住服务,为租客提供多样化的服务,并且通过针对性的服务内容给租客良好的居住体验。这种服务,很大程度提高了客户的体验感,提升了客户的满意度,并形成品牌的恒久忠诚度。

另外像持有公寓数量最多,规模最大的MAA,它的平均月租金是最低的,只有1154美元,还不到AVB和EQR的一半。但它也会积极想方设法去提升租金水平,所以他会特别注重布局高增长潜力城市,这些潜力城市的单间房的平均月租金相对较低,但是具有很好的增长形势。一方面这些潜力城市的医疗、科技、金融、技术行业都较发达,客群也主要是中产阶级,保证了稳定的入住和租金水平;另一方面这些城市都是高就业增长城市,具有稳定的租赁需求。所以尽管横向对比其租金水平最低,但从2011年至2016年,租金涨势明显。

2、如何降低成本?

提高收入只是提升坪效的一个方面,硬币的另一面就是降低成本,降低成本主要是两条线,第一条就是尽可能保障高出租率,空置是最大的成本,是坪效的天然敌人,第二条就是提升管理效率,通过技术手段等多种方式。

(1)保障高出租率,尽可能降低空置成本

公寓运营的头等大事就是控制空置率,降低空置成本。我们可以看到,美国公寓REITs出租率均有非常好的表现,平均都在95%以上,体现了很好的管理水平和功力。高出租率这是一套组合拳,体现的是综合能力,这和战略布局,产品定位,客户服务等都有密切关系。

数据来源:各公司年报

(2)借助技术手段提升公司运营效率

比如MAA自从2000年开始,一直坚持引入新技术,不断改进互联网技术平台,通过技术创新实现管理信息系统的升级。这种平台的升级一方面会为租客租房提供更好的体验,使得租客与社区及物业管理人员的沟通交流更加便捷,另一方面也很大程度提高了公司的运营效率。

为了实现管理信息共享,以及实时获取物业信息,MAA开发了一个物业管理系统。该系统包含能够提高运营效率的物业模块、会计模块和成本控制模块,为物业管理运营提供支持。MAA使用“利润管理”的定价管理系统,帮助物业经理优化租金收入,也利用采购订单和应付帐款软件实现管理优化。

技术平台持续推动MAA业务的经营效率,并帮助MAA更好满足居民不断变化的需求。自2012年10月起,租户已经可以全天候24小时使用互联网平台。在2013年2月,MAA推出在线租赁续期,这些技术改进使得租户的满意度有很大的提升,运营团队也变得更有效率。另外,技术平台也节约了市场营销和广告成本、改进目前的现金流管理,并且为公寓提供更好的定价管理。

如何尽可能在保证目标客群所需合适服务质量的基础上,来降低运营费用,是公寓提升坪效的另一个主要方式,而这可以通过社群和客户关系管理来提升老带新,降低营销费用,通过信息化手段降低人力成本,标准化提升管理效率等来实现。

二、外部增长:并购助力REITs实现跳跃式增长

除了内部增长这个比较常规的方式,美国公寓REITs也会更多通过收购、并购等方式以更快速度进入目标城市,获得目标物业。

比如美国公寓市值第二的AVB,它在收购策略上非常有选择性。收购一方面可以实现快速增长,像被成为并购之王的融创这些年就是通过收购快速跻身第一军团,收购也让AVB快速实现了市场的渗透和规模的扩大,提高了其与主要REITs公寓运营商的竞争力。另一方面,收购比直接新建价格更低,更划算,进而也可以让客户享受到更好的性价比,也有助于AVB实现其多元化产品组合或重新平衡其投资组合。

比如2013年,AVB从雷曼兄弟控股公司收购了Archstone企业40%的物业,其中主要包括美国核心市场的高品质公寓社区。

作为Archstone收购的一部分,AVB收购了60处公寓社区,包含20089套公寓住宅,这让AVB迅速超越很多竞争者,如UDR和CPT。并且收购带来了非常多的额外好处,包括市场集中度、细分市场的定位和更高的价格定位等。另外,收购有利于规模效应、品牌渗透以及费用杠杆。

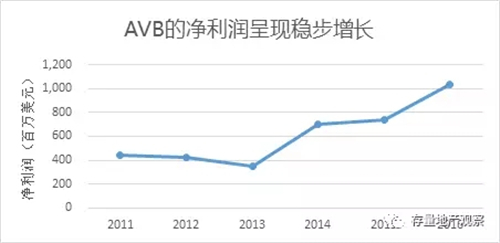

事实上,收购也让AVB的净利润实现稳步增长,典型的例子是,在收购Archstone后利润增长显著。

另外像美国规模最大的MAA,MAA新项目开发不如竞争对手EQR、UDR、AVB那么强劲和活跃,因为在MAA看来,开发周期过长,MAA更希望将重心投入到可以带来资产迅速增长的现有项目收购上。

MAA主要收购位于美国东南部和西南地区的较大的一级或二级市场公寓社区。公司在2010年至2014年收购了11483套公寓。

另外,MAA同时会出售不再满足其长期增长战略的公寓社区和其他资产,然后用这笔钱去进行新的开发、重建和收购,MAA会考虑目前的市场状况,销售价格和其他关键因素,有选择性的处置现有资产,不断优化资产组合,以最大限度地提高收益率和运营效率。

总之,通过内部增长和外部增长这两大策略,美国REITs紧紧把握住了商业成功最核心的要素,并且在这些方面形成了自己的独到理解和核心能力,支持公司效率提升和价值提升,最终成为市场的执牛耳者。

来源:存量地产观察 作者:刘策