本份报告从杭州区域环境、市场规模、运营现状、客群属性等几个维度,为未来进入市场的投资者和在深度经营的运营者提供了方向和思考。

引言

俗话说“上有天堂,下有苏杭”,杭州自古以来就是高频率的旅游趋向城市。杭州作为以休闲、度假旅游为特色的旅游城市,在实现旅游活动日常化、亲近化方面拥有独特的优势。相对于其他城市来说,杭州酒店业的发展具有得天独厚的条件。

从杭州市旅游国际化进程来看,杭州旅游业从起步到繁荣经历了从无到有、从政府接待型转变为产业经营型的曲折发展过程,目前,旅游业已成为全市国民经济的支柱产业和新的增长点。

2016年,随着”G20”峰会的召开,杭州酒店业一举成为杭州服务的一张“名片”。杭州酒店业的发展契机来临,其国际化程度不断提高,并成为赚取外汇的主要产业之一。

2017年,杭州会奖旅游业硕果累累,已初步形成了环西湖、钱江新城(江干区)、武林·黄龙、湖滨·市中心、西溪天堂、运河、萧山区、滨江区、千岛湖等10个板块的会议酒店集群。

另外,世界旅游联盟(WTA)总部永久落户杭州,“全球可持续发展标准化城市联盟”在杭成立,“国际标准化会议基地”同步落户杭州,为杭州酒店业的国际地位提升增加不少亮点。

而今,杭州酒店业已由原有的旅游经济为主全面向“会奖+旅游”相结合的全面化经济覆盖,客群更加丰富、机会更加多元。

中国旅游饭店业协会数据显示,截止2016年底,杭州市星级酒店173家,其中五星级酒店24家,四星级酒店46家。而据携程网不完全数据统计,截止2017年底,杭州市共有7910家酒店提供住宿,其中高星级标准酒店(四、五星标准酒店)数量为519家。

随着北、上、广、深等一线城市的酒店产业存量趋于饱和,越来越多的投资主体开始将关注的目光投向更大量的二、三线城市。杭州作为中国的“新一线”城市,具备商务需求和休闲资源的城市特征,符合国际标准的商务和休闲酒店发展空间已初具雏形,未来杭州酒店业发展潜力巨大。

《2017-2018年度杭州中高端酒店市场大数据分析报告》是对杭州酒店业尤其是中高端酒店进行的一次全面阐述和论证,对研究过程中所获取的数据进行全面系统的整理和分析,通过图表、统计结果,或以纵向的发展过程,或横向类别分析提出论点、分析论据,进行论证。报告如实地反映了杭州酒店行业的客观情况,一切叙述、说明、推断、引用恰如其分,文字、用词表达准确,概念表述科学化。

迈点研究院(MTA)发布《2017-2018年度杭州中高端酒店市场大数据分析报告》,旨在揭示杭州高端酒店市场的投资空间、经营机会以及客群需求,为战略投资者选择恰当的投资时机、公司领导层做战略规划以及经营部门做数据比照提供准确的市场情报信息及科学的决策依据,同时也对当地学术机构和职能部门的深入研究具有极大参考价值。

一、 杭州旅游住宿业宏观环境分析

1.1 宏观经济环境

2017年杭州市经济发展虽然成上升趋势,但增长势头相比2016年稍有减弱,而旅游业在整体经济环境下却逆流而上势头强劲。受“G20”峰会溢出效益影响,2017年杭州旅游业尤其是酒店业收入大幅提升,增长率超过GDP增速。

数据来源:迈点研究院(MTA)

1.2 杭州现有旅游资源

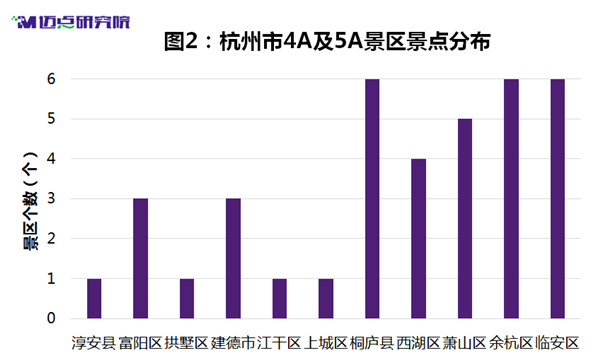

作为著名的旅游城市,杭州旅游资源丰富,各大景区景点每年吸引了大量游客到来。度假型酒店作为杭州酒店业的主力,多布局在景点景区周围。

数据显示,2017年杭州拥有37家4A及以上景区,其中4A景区34个,5A景区3个,分别为西湖风景名胜区、西溪湿地旅游区以及千岛湖风景名胜区。西湖风景名胜区因景点丰富且整体质量优良,成为游客的首选。而在景区数量上,临安、桐庐和余杭并驾齐驱。

数据来源:迈点研究院(MTA)

二、2017-2018年杭州酒店市场分析

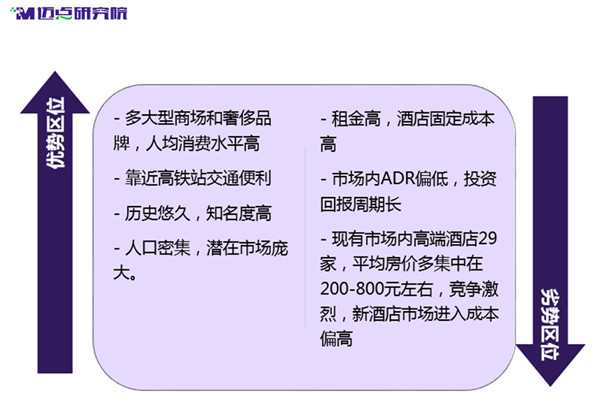

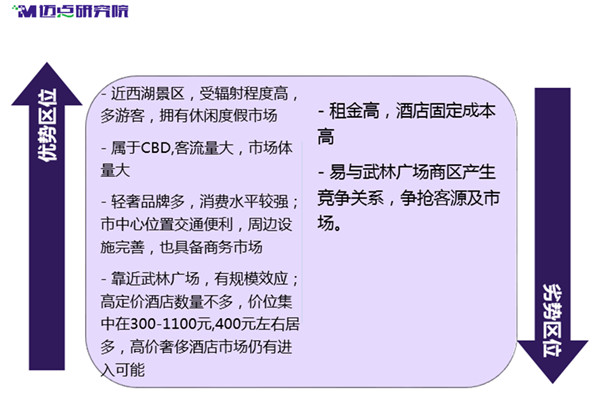

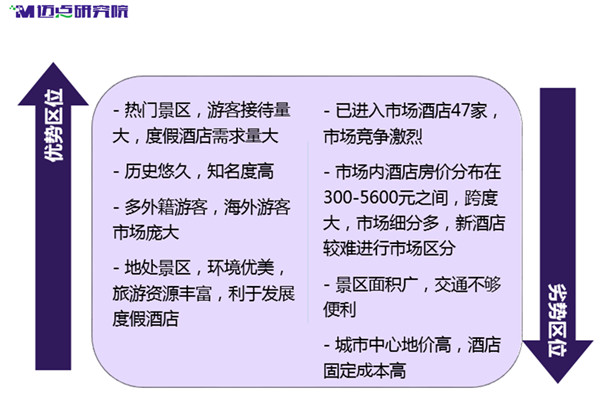

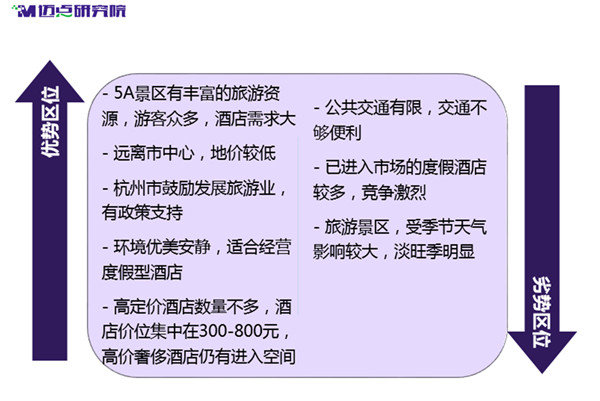

除了景区景点,杭州酒店分布特征根据行政区及商圈划分表现又有所不同。通过分析杭州高端酒店市场在各个商圈的酒店价位分布,可为已在营酒店和待筹建开业酒店提供定价参考。

2.1 杭州现有酒店市场大小及酒店分析

《2017杭州旅游年度大数据报告》显示,2017年杭州累计接待中外游客16286.63万人次,酒店接待游客量达到1388.49万次人数。据迈点研究院(MTA)实时抓取到的携程网不完全数据统计,杭州2017年共有7910家酒店提供住宿,其中中高端酒店(四、五星酒店及四、五星标准酒店)达到519家。

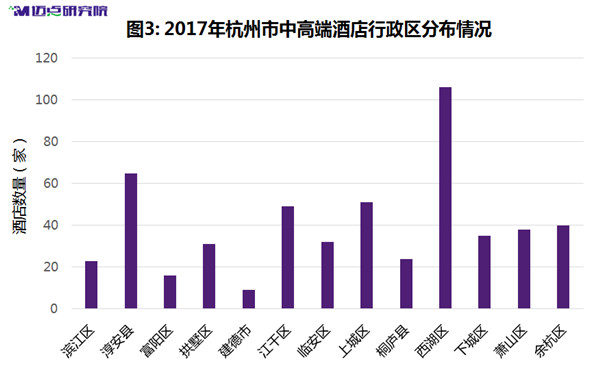

酒店行政区分布

这519家酒店,共涉及13个区县市。其中西湖区超过100家,独领风骚;淳安县65家,排名第二;而富阳区只有16家,建德市则不到10家。

数据来源:迈点研究院(MTA)

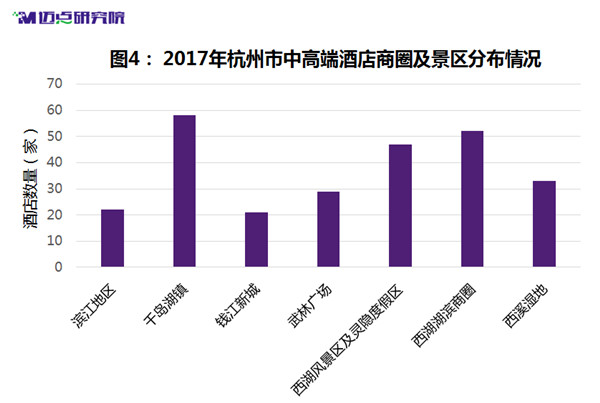

商圈/景区分布

此次调查的519家酒店共涉及到36个商圈/景区,主要集中地区(开设至少15家酒店)如图4所示。西湖风景区及灵隐度假区、西湖湖滨商圈及千岛湖景区已开设大量酒店,准备新进入市场的酒店需要做好市场细分,以突显自身的竞争优势。

数据来源:迈点研究院(MTA)

价格分布

杭州市中高端酒店价格区间分布较广,跨度较大,价格从100-5600元都有涉及。酒店较密集的西湖区价位多集中在200-1600元之间,千岛湖稍低,多在100-700元之间;钱江新城和滨江地区价格在200-1100元之间分散分布;西溪湿地市场四星级标准酒店较集中,奢华酒店价位较分散,跨度从200到3400元。

数据来源:迈点研究院(MTA)

2.2 主要商圈/景区分析

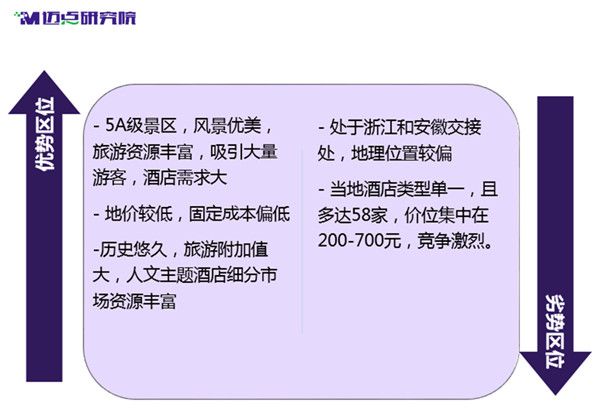

在36个商圈/景区中,有7个颇受市场关注。商圈/景区区位因素的不同,直接影响了该区域市场的酒店类型和市场大小。对于已开业或待开业的酒店而言,针对既定区位制定相应方案来应对市场变化,是酒店保持自身竞争力的重要方式;而对试图进入市场的投资者而言,根据商圈景区自有优势来选择酒店投资规模和品牌,也是重要的参考因素之一。

钱江新城

滨江地区

武林广场

西湖湖滨商圈

西湖风景区及灵隐度假区

西溪湿地

千岛湖景区

三、2017-2018年杭州酒店运营表现分析

杭州市高星级酒店的运营表现,一定程度上反映了行业整体水平,给到了各家酒店评测自己的一个标尺。作为高星级酒店,除了参考酒店平均房价和入住率外,通过自身运营手段所达到的市场表现及认知,也十分重要。通过迈点区域酒店舆情指数MCI中的运营指数数据,能够客观找出市场运营表现较好的酒店规律,为其他酒店提供样本参考和方法论来源。

3.1 杭州星级酒店运营分析

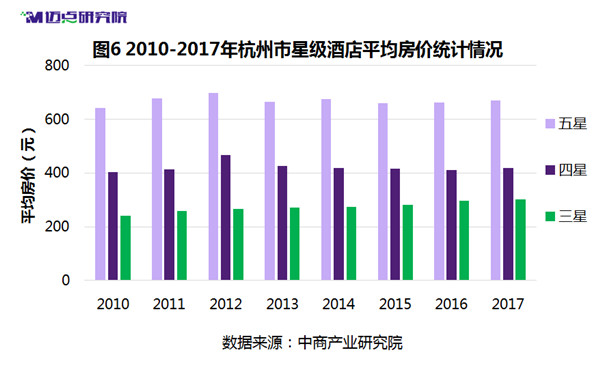

据中商产业研究院数据统计,2010-2017年杭州市星级酒店房价在2012年达到峰值,2013年起受政策影响下跌,2017年缓慢回升。四、五星级酒店房价受影响较小,分别维持在400元左右和600-700元之间,三星级酒店房价呈稳定上升趋势,爬升至300元左右。

酒店入住率从2015年开始,杭州市场整体处于下坡状态。但四星级酒店近年来颇受欢迎,即使受市场趋势影响,仍保持着从2011年开始的领先优势,并且逐年拉开与三星级和五星级酒店入住率的差距。

数据来源:中商产业研究院

3.2 运营指数前十酒店经营情况分析

数据来源:迈点研究院(MTA)

2017-2018年上榜中高端酒店中只有凯悦酒店一家平均房价超过2000元,黄龙饭店和JW万豪处在1000-1500元的区间,其他都集中在500-1000元的价位。

数据来源:迈点研究院(MTA)

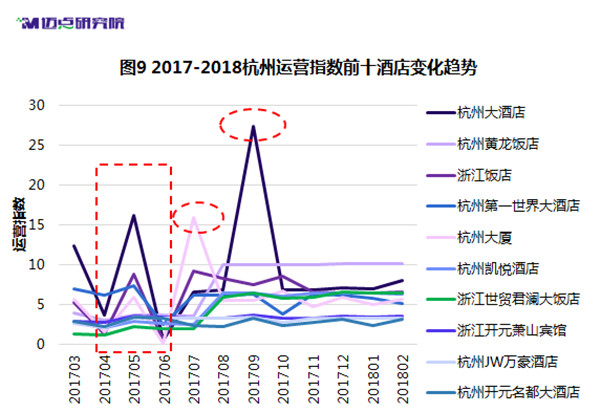

酒店运营指数在2017年5月普遍出现一个小高峰,主要受五一黄金周影响,各大酒店开始对外宣传;杭州大厦2017年7月、杭州大酒店2017年9月的峰值则直接受酒店自身运营的波动影响。

酒店运营除了一线部门直接对客之外,面对公众进行的形象建立和宣传也是另一项让潜在客户认知酒店的方式。但在运营指数表现上,除了已经形成管理集团的酒店有平稳表现外,个体酒店的表现非常不稳定。缺乏相应运营流程规范,如没有设置专人专岗负责运营,或经费预算不足等都会直接影响酒店的运营情况。各个酒店应在注重酒店入住率的同时,关注酒店对公众的宣传和形象建立,这对于酒店树立市场品牌形象和吸引潜在客户群体有直接的关联,同时也会影响到自身运营指数的高低。

四、2017-2018年杭州酒店目标客群分析

除了酒店本身主动进行市场营销提升市场影响力和认知程度外,潜在市场的开发以及既有市场的维护也是酒店保持市场地位的必要手段。点评指数为酒店提供了一个住客点评参数。

4.1 中高端酒店潜在客群画像分析

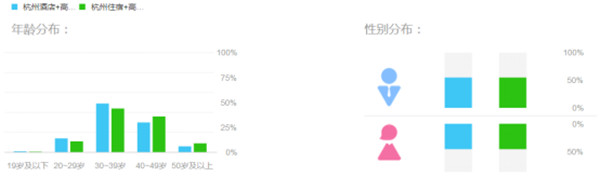

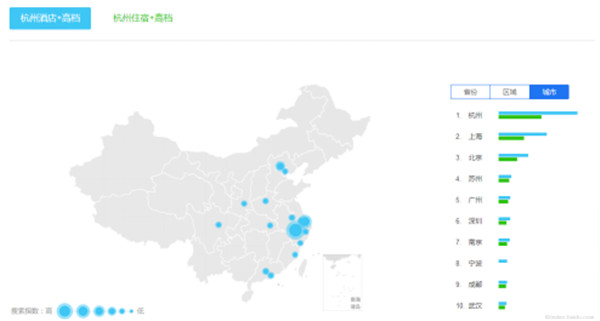

杭州潜在中高端酒店客群集中在30-49岁,男性稍多,主要来自江浙沪、广东和北京。这一群体中,杭州本地人对中高端酒店的餐饮需求旺盛;而周边城市如上海、苏州等由于地理位置和城市间经济联系紧密,也成为杭州中高端酒店市场的旅游及商务住宿潜在客源城市。

酒店在考虑开发潜在客户市场时,可以着重对江浙沪的70、80后男性市场进行市场宣传,相关酒店活动和产品设计也可以围绕该市场群体来制定。

人群属性(数据来源:百度指数)

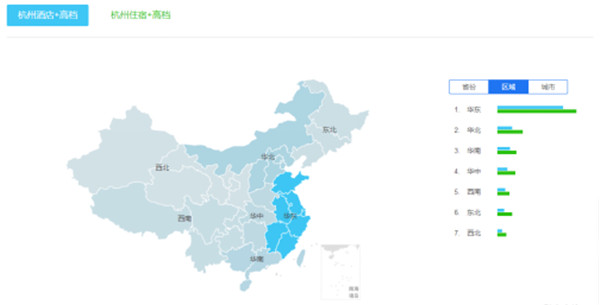

区域来源(数据来源:百度指数)

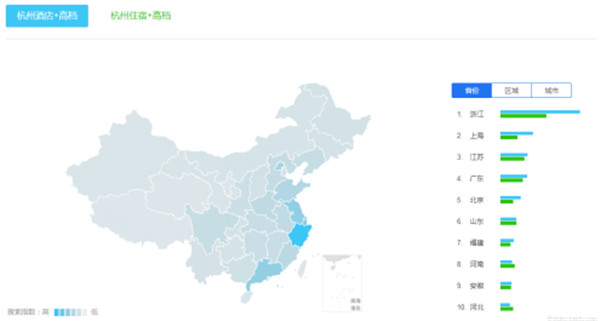

省份来源(数据来源:百度指数)

城市来源(数据来源:百度指数)

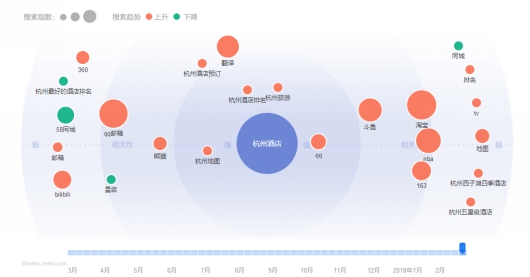

从需求图谱来看,潜在客户群在预订酒店前对于杭州酒店排名普遍较为关心:2017年杭州酒店排名与杭州酒店产生较强关联性有9个月。这从另一个角度说明,酒店名次的高低,对于潜在客户群体是一个引导性很强的指标,将直接影响到酒店的市场扩张。另外,地理位置、周边景点等也是影响潜在客户群体选择的关键因素之一。

需求图谱(数据来源:百度指数)

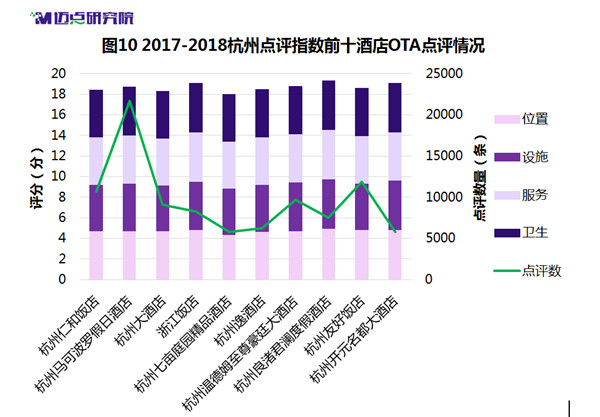

4.2 点评指数前十酒店客群情况分析

点评指数排名前十的酒店评分非常接近,但是总数差距较大,马可波罗假日酒店由于其西湖边的优异地理位置以及较长的开业时间,占有了一定市场并拥有固定客户群体,点评数量明显高于其他9家;仁和饭店和友好饭店虽然点评数位于前三,但由于酒店设施老旧、未及时翻新等问题,使得新预订增速放慢,点评总量远低于第一名。

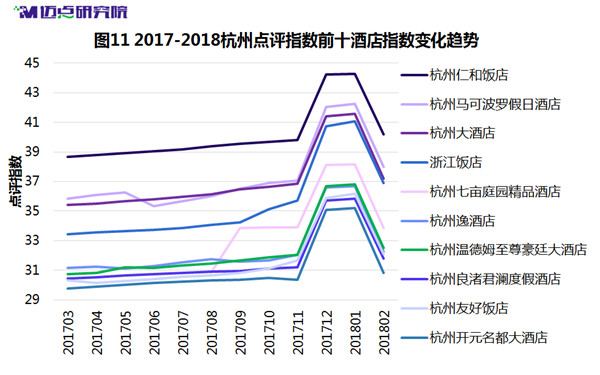

相比运营指数,迈点区域酒店舆情指数MCI中的点评指数整体较为一致且平稳,各个酒店均在2017年年底迎来年度高峰值。年末不少选择酒店庆祝节日和跨年的客人,同时酒店也顺势推出各项活动营销,客房入住率上升的同时,更多客人也频繁评论。

酒店点评量和评分高低会直接影响酒店点评指数排名,目前各大酒店非常重视,会根据客人的反馈及时与客人互动,采取相应措施弥补或鼓励客人为自身进行宣传等。

数据来源:迈点研究院(MTA)

数据来源:迈点研究院(MTA)

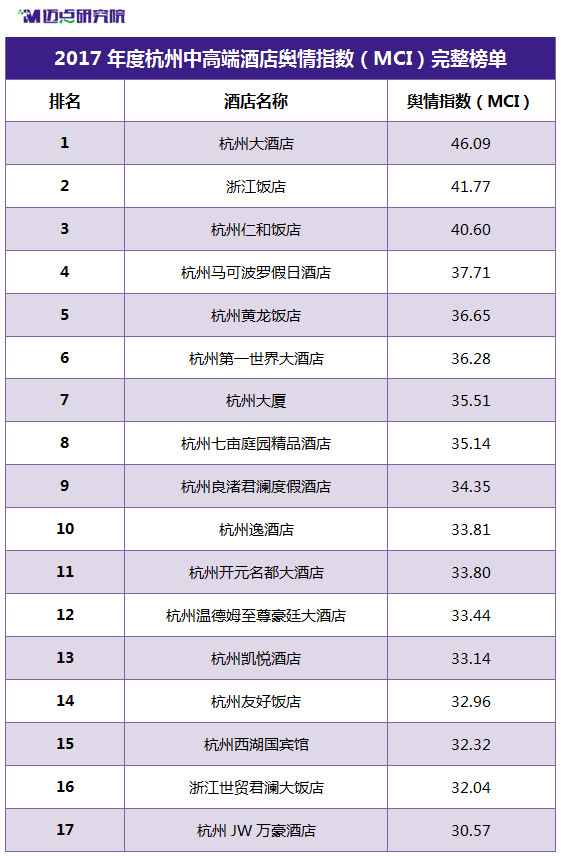

五、2017年度杭州中高端酒店舆情指数(MCI)前十榜单分析

迈点区域酒店舆情指数MCI综合了酒店的运营指数和点评指数,一定程度上代表了酒店在当地市场的影响力和受欢迎程度。换言之,迈点区域酒店舆情指数MCI高的酒店,在市场中的综合表现往往更加有竞争力。以下是杭州2017年度榜单前十:

数据来源:迈点研究院(MTA)

舆情指数总榜单上前十酒店均为国内酒店,根据排名中2017年各月详细表现情况可以看出,杭州大酒店稳坐第一位置。市场整体水平在五一黄金周期间有一个小高峰;而2号地铁线的开通以及高端酒店卫生整治,则使杭州大厦和杭州大酒店分别在微信平台有了额外关注度。

若按上述细分指数数据来看,温德姆至尊豪庭大酒店和杭州JW万豪酒店分别跻身运营指数十强和点评指数十强。相比大部分国内酒店,国际联号酒店运营指数排名表现较为平稳。

数据来源:迈点研究院(MTA)

榜单内开业时间较长的单体酒店居多,大多数酒店分布在武林广场及西湖湖滨商圈,依旧以市中心为主。这两个商圈虽然地理位置优越但市场已存在酒店非常多,再加上高昂的租金,让许多想要进入这块市场的酒店望而却步;同时已经在此开业的酒店,由于地理位置类似,优势并不明显,有明确市场细分和固定目标人群,是保证自身在市场中立足的重要因素。

老牌酒店如杭州大酒店凭借先发布局早已建立固定客户群体,并占有市场口碑,入住量有一定保证;而新兴国内品牌酒店如良渚君澜度假酒店,定位为亲子度假酒店,背靠良渚文化国家考古公园,成功吸引特定目标客群。

六、2018年杭州酒店发展趋势及建议

根据杭州旅游局公布的旅游发展规划,近两年来除了受常年淡旺季影响外,市场内还会有一些新的发展方向。政策的支持,或使杭州酒店业发展迎来一个上升期。

6.1 西溪湿地热度持续上升

杭州市政府响应国家要求,大力发展乡村旅游精品产品,拥有农耕文化的西溪湿地成为精品民宿市场发展的理想之地。同时养生旅游的大热,天然的湿地生态环境也能够吸引大批老年客户群体。“十三五”提出需要降低重点国有景区门票价格,西溪湿地可能受其影响对门票进行相应调整。更多休闲度假客人受低门票吸引,西溪湿地潜在市场体量扩大可能性非常大。

反观现有西溪湿地市场内的酒店,价位十分分散,1500-4000元定价的酒店市场基本处于空白状态,而舆情指数榜单前十也尚未有西溪湿地酒店进入,市场内酒店整体影响力和认知程度处于中等偏下水平。但西溪湿地丰富的旅游资源吸引了大批民宿和度假酒店进入,国际高端品牌如悦榕庄、悦椿及喜来登已在此驻扎。已进入西溪湿地市场的酒店,可借此机会加强市场形象推广,强化酒店运营指数,吸引更多潜在客户;有意向进入西溪景区市场的酒店,则需注意市场内的竞争环境,做好市场细分及酒店定价,如高端养生酒店或农耕文化酒店,以明确、固定市场客户群体。

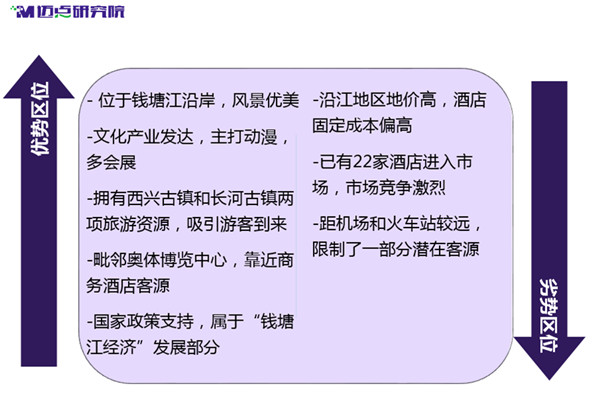

6.2 钱塘江两岸地区市场更多元化

钱塘江沿岸属于“钱塘江经济”区域,未来会展和金融行业将迅速发展。杭州市旅游局将重点发展温泉/滑雪等高端新型旅游休闲产品,其中钱塘江水上项目已于2017年7月正式签约,预期成为“拥江发展”旅游时代的重要成果。同时“桐庐-杭州”水上旅游航线已于2018年1月3日正式开通,连接富江和杭州的旅游资源,钱江新城和滨江区作为杭州部分的主要港口地区,将会迎来更大的休闲旅游酒店市场,游轮细分市场也将展开。

滨江及钱江新城地区酒店市场还未饱和,酒店价位分散,从200到1900元都有涉及,尤其是滨江地区,高星酒店相对更少,价位也属于1000元以内;舆情指数方面,两地区均未有酒店进入榜单前十,同样有机会抢占市场。随着综合型酒店的市场需求增加,准备进入钱塘江沿岸市场的酒店可以考虑同时关注商务和休闲娱乐客人,尤其是30-49岁男性、商务和休闲需求高且拥有一定经济实力的客群。而已在市场内的酒店,可以考虑升级酒店形象和产品,来满足市场内商务及水上娱乐需求。

6.3 单体老牌酒店需加强市场运营

虽然此次排名上榜酒店主要为杭州当地单体老牌酒店,但很大部分原因是老酒店点评指数在支撑整体舆情指数,而这些酒店多数评分偏低,装修老旧等问题频频出现。即使酒店依靠已有的市场客群保持接待量,但这种吃老本的情况并不能维持太久,甚至可能由于酒店本身运营不当出现客源流失情况,失去已占有市场。就市场运营情况而言,上榜酒店单体和集团酒店五五开,单体酒店市场运营力度未达到整体排名名次水平,需要重视市场宣传投入和酒店形象建立。国际酒店各项指标虽不是非常突出,但整体水平稳定,有进军前十的潜力。本土单体酒店需要学习其运营手段,提升市场宣传力度。

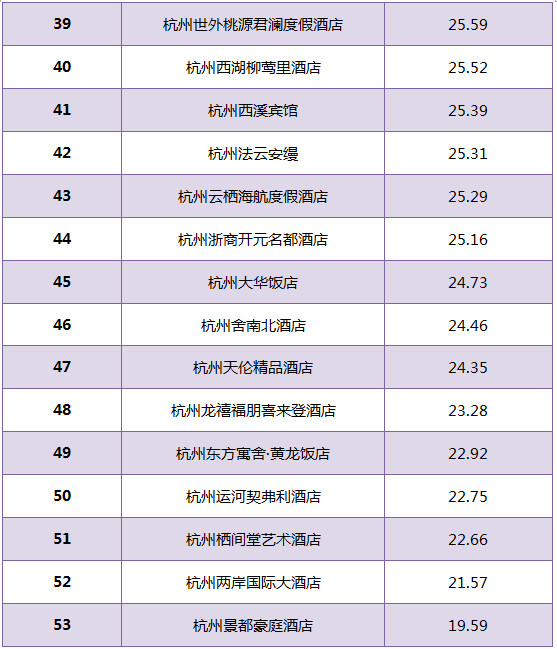

七、 2017年度杭州中高端酒店舆情指数(MCI)完整榜单

八、 数据说明

文中涉及市场规模、各大酒店运营状况等数据,均来源于杭州统计局、杭州旅游局、网络公开数据以及相关调研考察,由迈点研究院(MTA)整理统计完成。

关于各品类释义

1)报告中涉及的四、五星级酒店指根据《旅游涉外饭店星级标准的划分》分别达到300分(四星)和330分(五星),由当地星级评定机构评定的酒店。

2)报告中涉及的四、五星级标准酒店指酒店本身未参与评星,但自评达到四、五星级酒店标准的酒店。

3)报告中涉及的中高端酒店指迈点舆情指数MCI监测的所有线上酒店供应商可提供的预定酒店(含部分精品民宿、独栋别墅等)。

4)报告中涉及的酒店运营情况及点评情况是指迈点区域酒店舆情指数MCI监测的各酒店在公开网络平台上的数据表现,如微信,微博以及在线旅游网站公开的顾客评价等。

榜单数据说明

迈点区域酒店舆情指数MCI是由迈点研究院(MTA)独家发布,用以反映一段时期内区域酒店在互联网和移动互联网的用户舆情数据,可为企业及行业相关人士进行舆情监测提供参考。

基于迈点研究院(MTA)自主开发的“迈点区域酒店指数监测系统”Meadin Regional Hotel Comment Index Monitoring System(MRHCIMS)提供的是一项免费数据分析服务,旨在通过监测某一特定地区在一定时间段中用户对该区域入住酒店的舆情情况,得出某区域最受用户喜爱的酒店榜单。

迈点区域酒店舆情指数MCI监测范围涵盖该地区所有的酒店类型,包括酒店集团品牌旗下单个酒店,也包含独立品牌酒店。

监测渠道包括携程网、同程网、去哪儿网、艺龙网、猫途鹰、美团网、大众点评网等主流点评网站;同时也包括新浪微博、腾讯微信等在内的自媒体平台。

计算公式:MCI=a*OI+b*PI

注:MCI,指某酒店的迈点区域酒店舆情指数数据;a、b,指系统中的加权系数; OI(Operation Index),指运营指数;PI(Public Sentiment Index),指点评指数。

点评指数:一段时期内,用户对于酒店的点评累计情况。

运营指数:一段时期内,用户在酒店微博微信中的活跃情况。

目前,迈点研究院(MTA)已推出北京、深圳、广州、上海、三亚、杭州、成都、苏州、海口、东莞、天津、南京、重庆、青岛、武汉、厦门、大连、沈阳、长沙、济南、哈尔滨、郑州、昆明等23个旅游城市的酒店舆情指数监测信息。

来源:迈点研究院 作者:曾梓